在递交招股书近9个月、经历一次业绩更新和两轮问询后,曾被认为有望冲击A股市场“电动牙刷第一股”的小米生态链企业深圳素士科技股份有限公司(以下简称“素士科技”)还是折戟IPO。近日,深交所披露,素士科技申请撤回发行上市申请文件,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

营收过半依赖小米

公开资料显示,素士科技由曾在华为担任高级产品经理的孟凡迪于2015年6月创立,主打产品为电动牙刷。过去三年,在约8亿元的营销推广费用投入之下,素士成功跻身网红电动牙刷行列。

但公司发展过程中存在的问题也逐渐暴露出来,对小米过于依赖、重营销轻研发以及自设立起即采用代工生产模式等问题,在引发深交所问询、折戟IPO的同时,也为素士科技的未来发展带来不确定性。

说起素士科技,市场往往会将其列入小米生态链企业名单之中。实际上,无论是股权还是业务,素士科技都有着满满的“小米元素”。

股权方面,企查查数据显示,由于赶上电动牙刷行业发展快车道,素士科技在成立3个月左右就拿到数百万元的天使轮融资;2016年,又拿下“小米系”顺为资本、小米集团数千万元的Pre-A轮;此后,以每年一轮的融资速度继续壮大,并于2020年年底在证监会备案,接受券商的上市辅导。而在整个融资历程中,“小米系”身影多次出现。

羊城晚报记者梳理招股书发现,在持股5%以上的股东中,顺为科技持有素士科技股份327.09万股,持股比例为10.90%,为素士科技的第二大股东;天津金米持有257.18万股,持股比例为8.57%。顺为科技与天津金米分别为小米集团的相关方与控制结构性实体,也分别是素士科技的第二、第四大股东。即小米集团通过顺为科技与天津金米共持有素士科技近20%的股份,具有表决权。

业务方面,素士科技成立之初主要通过小米模式和直销模式,产品分为自有品牌产品(素士、AIRFLY、品敬)和小米定制米家品牌产品。米家品牌主要通过小米模式销售,自有品牌通过直销、分销和电商平台入仓模式销售。

招股书显示,2019-2021年间,素士科技向小米集团的销售金额分别为6.28亿元、8.31亿元与10.44亿元,与同期营业收入的占比分别为61.31%、60.60%与55.81%。特别是在2021年,虽然占比有所减少,但是实际金额依然在持续增长。

此外,在前五大客户的名单中,小米集团遥遥领先,近三年均保持了过半的占比,而后四名客户的占比则均在个位数徘徊,且之间没有较大的差距。由此可见,要说小米集团撑起了素士科技的过半营收并不为过。

对此,深交所要求素士科技说明小米模式下发行人销售渠道是否对小米集团存在重大依赖,相关销售渠道是否以小米集团对发行人持股作为前提条件,持股情况的变动是否对发行人销售渠道产生重大不利影响;发行人业务是否完整且独立于股东;发行人在小米生态链企业中的定位,与生态链企业的合作、竞争情况等。

值得注意的是,素士科技与小米之间的依赖并非对等的关系。素士科技并不是小米米家中唯一的覆盖个护清洁领域的供应商。在小米生态链中,还有主打剃须刀的须眉科技、做手动与电动牙刷的贝医生,以及有戴森平替之称的直白电吹风,与素士科技在小米生态链内部形成了一定的竞争局面。

花掉8亿元营销费用

再来看看素士科技自身的业务发展情况。经过6年发展,素士科技业务涵盖口腔护理、须发护理、美发护理三大类别,主要采取以产品研发设计和销售为主、代工生产的资产运营模式。

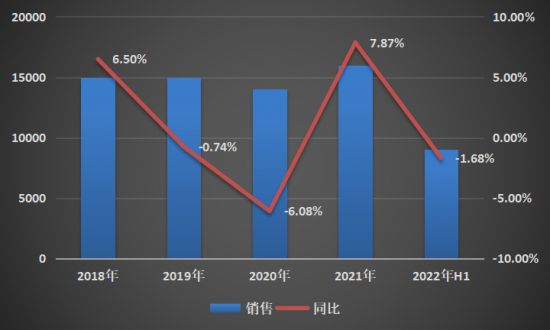

最新的招股书显示,2019-2021年,素士科技营收为10.25亿元、13.71亿元、18.71亿元,年均复合增长率达到35.14%。其中,口腔护理类产品年营收占比均超50%。报告期内,这一比例分别为59.20%、59.31%、54.82%,复合年增长率为30.04%;此外,2019-2021年,素士科技须发护理类产品销售收入的复合年增长率为37.20%;美发护理类产品销售收入的复合年增长率为51.24%。

由此不难看出,口腔护理类产品仍是素士科技的营收主力。不过,由于飞利浦、欧乐B等老牌企业早已占领高端市场,素士科技成立之初便选择进军中低端市场,主要面向年轻消费者,电动牙刷价格集中在200-500元之间。但从市场份额来看,申港证券2020年7月的研报中统计,素士科技电动牙刷的市场占有率仅为1.80%,相比于竞争对手Usmile的5.20%有较大差距。

如何扩大市场份额?素士科技的做法是采取花样百出的营销手段。

2019-2021年,素士科技销售费用分别为1.35亿元、2.61亿元、4.40亿元,呈大幅增长态势。素士科技通过线上多类型广告投入以及网络红人、KOL直播带货等新兴营销模式,扩大品牌影响和产品覆盖。

根据此前媒体相关报道,素士科技与李佳琦和罗永浩均有过合作;2021年七夕期间,素士科技邀请利路修担任“素士理容大使”;9月邀请新青年代表辣目洋子为其首款能按摩的复古吹风机背书;今年5月,素士科技还官宣其电动牙刷代言人为檀健次。

研发投入占比不到5%

不过,素士科技似乎无心搞研发。从研发费用来看,2019-2021年,素士科技研发费用仅为0.50亿元、0.46亿元、0.67亿元。研发投入占营业收入的比例分别为4.88%、3.35%、3.55%。

从此前公布的7.75亿元募集资金用途来看,2.95亿元用于全产品升级项目,1.46亿元用于品牌推广及营销升级建设项目,1.54亿元用于研发中心建设项目,剩余1.8亿元用于补充流动资金项目,并没有多少资金能投入到研发当中。

另外,素士科技“主要采取代工生产模式,并少量采用委托加工模式生产零部件PCBA,无自建生产工厂”的生产模式也曾引起深交所问询,深交所要求披露说明自设立起即采用代工生产模式的原因及合理性、历史上及目前是否存在因质量问题导致的纠纷或诉讼的情况等。

在进入门槛不高、产品同质化严重、市场竞争已进入白热化的个护小家电市场,消费者对于产品的创新与更新迭代有着更高的要求。应该说,在前有飞利浦、欧乐B等老牌企业强势领先,后有源源不断的新入局者的情况下,要突出重围、在激烈的市场竞争中站稳脚跟,对于素士科技来说压力不小。