当主营业务增速放缓,第二曲线在哪里?这成为互联网大厂们近些年频繁思考的问题。

大厂们的选择几乎一致,那就是瞄向云计算市场。

云计算一词最早由谷歌在2006年提出,一共包括三个层面的服务,分别为IaaS(基础架构即服务)、PaaS(平台即服务)和SaaS(软件即服务)。

据IDC发布的关于中国公有云服务市场相关报告显示,2021年全年,中国公有云市场的整体规模达到了274.4亿美元(约1852.80亿人民币)。IDC还预测到2026年,市场规模将达到1057.6亿美元,中国公有云服务市场的全球占比将从2021年的6.7%提升为9.9%。

繁荣的市场也意味着激烈的竞争。

今年7月,云市场热闹非凡。先是阿里云与京东云同在7月13日举办大会。阿里云表示未来三年投入10亿元专项资金,与分销伙伴共同服务全国300个城市;京东云则发布数智供应链全景图,切入零售、能源、城市等不同赛道。

就在前一天,腾讯云宣布成立政企业务线,集团副总裁李强出任负责人,并将目标市场从互联网领域转向政企领域。

更早之前,百度也启动了新一轮管理层轮岗计划,受到李彦宏认可的百度高管沈抖轮岗成为智能云事业群组(ACG)负责人,并在内部信中表示希望沈抖能为百度第二曲线的发展建立新的功勋。

当老玩家拓展赛道、瞄向规模化盈利时,新玩家也在不断冒出。

7月20日,字节跳动旗下火山引擎举办发布会,推出以云为底座的一系列解决方案,覆盖金融、汽车、消费、文娱、医疗、通信传媒六大行业解决方案。这是去年火山引擎上线IaaS产品后,再度扩大云业务布局。

一时间,互联网大厂们纷纷加码云计算业务,并提出了更高的期望与目标。

阿里云已经实现年度盈利,接下来目标是抢得更多政企与传统行业订单;腾讯云在今年立下了盈亏平衡的目标;百度云由沈抖统领后,也将商业化提上了日程;京东云希望从供应链为云业务找到栖息之地;字节跳动则在云市场伺机而动。

这一次,互联网大厂们在同一个市场展开了厮杀,新一轮的云市场争夺战也拉开了序幕。

01、大厂云业务大调整,瞄准规模与盈利

变革、转型、组织调整,一场对云业务的改革正发生在各大厂内部。

最新的变动发生在腾讯云与智慧产业事业群(CSIG)。7月12日,在经历了几轮裁员风波后,腾讯CSIG宣布进行新一轮组织调整。新成立政企业务线,持续拓展政务、工业、能源、文旅、农业、地产、体育、运营商等领域,该业务线由腾讯公司副总裁李强出任总裁,负责行业团队管理和区域业务拓展。

据界面报道,本次调整中,除了成立政企业务线,腾讯CSIG还新成立了智慧行业九部,负责运营商行业及相关业务的规划和大客户拓展,以及云产品技术支持部,负责协助云基础产品的方案拉通和深度支持工作。

伴随着业务调整,腾讯CSIG高层也在一同发生人事变动。

原产业生态合作部副总经理沈可将调任为智慧行业九部副总经理,作为部门负责人向李强汇报;腾讯云副总裁李哲将调任云产品技术支持部副总经理,作为部门负责人,向云产品研发负责人、腾讯云CTO王慧星汇报;同时李哲还将兼任区域解决方案平台部助理总经理,直接向李强汇报。

这次调整后,腾讯云不仅将原先较为分散的业务板块进行了整合,还集中资源开始拓展政企市场,这也与国内云厂商的步调一致,那就是将目标市场从互联网领域转向政企领域。

值得注意的是,本次腾讯CSIG业务与人事变动背后,都指向了一个人,那就是李强。这是2021年5月,腾讯进行新一轮架构升级后引入的高管。

公开资料显示,李强原为SAP前全球高级副总裁、中国区总经理,在SAP工作近20年,主要负责SAP在中国市场的业务与运营。SAP成立于1972年,总部位于德国沃尔多夫市,是全球领先的企业管理软件解决方案提供商,目前在全球拥有2.2亿云用户。在加入SAP之前,李强还曾在金蝶集团工作6年,是创业初期的管理团队成员之一。

腾讯CSIG引入李强,或许更看重其拥有的丰富政府资源与合作经验。在SAP工作期间,李强成为推动中德“工业4.0”和“中国制造2025”对接合作的关键人物之一。2018年,李强还当选为第十三届上海市政协委员,并被评为“中国ICT产业十大影响力人物”。2019年,李强担任陕西省人民政府国际高级经济顾问,次年受聘担任重庆市市长国际经济顾问。

就在腾讯CSIG大刀阔斧进行改革时,阿里云内部同样上演了一场高层更迭。

今年3月,原华为EBG(企事业事业群)中国区总裁蔡英华空降阿里云,担任阿里云全球销售总裁(职级为M7资深副总裁),负责整个国内及国际销售业务,向阿里云智能总裁张建锋汇报。

公开资料显示,蔡英华在2002年加入华为,先后就职于独联体片区、东欧地区部、中亚地区部、中国地区部等多个国家和区域。在担任华为EBG中国区总裁期间,负责华为政企业务在中国区的战略规划、整体运营与日常管理。

伴随着蔡英华的陡然空降,阿里云内部中高层也进行了一轮大换血。

阿里云中国区总裁任庚(M6)将离职,接任者为阿里云中国区副总裁黄海清。此外,阿里集团副总裁、云智能销售管理与生态发展部总经理郭继军也将离职,生态+销管体系将由蔡英华直接管理。

人事更迭之下,阿里云也公布了新的策略方向,主要分为两点。一是追求高质量增长,持续优化销售组织,形成“行业主建、区域主战”的模式;二是做强区域销售生态及行业ISV(独立软件开发商)生态,向生态让利。

从这两大策略来看,蔡英华发挥了自己的优势。此前在华为任职期间,蔡英华的强项就是建立生态体系的能力与对行业解决方案的建设,如今加盟阿里云后,蔡英华想将在华为的经验充分用于阿里云。

当阿里云与腾讯云都引入政企行业强将,试图抢夺更多政企订单时,百度则选择启动了新一轮的管理层轮岗计划。让百度原执行副总裁沈抖担任智能云事业群组(ACG)负责人,百度集团执行副总裁兼CTO王海峰不再兼任ACG负责人。何俊杰(Jackson)晋升为集团资深副总裁,并轮岗担任百度移动生态事业群组(MEG)负责人。

沈抖是百度体系少有受到李彦宏高度认可,并交出战绩的高管。他在2012年加入百度,历任百度联盟研发部技术副总监、百度金融服务事业群组(FSG)执行总监、百度执行副总裁,主导过手机百度的信息流转型,推动了百度移动生态事业群从搜信息拓展到搜服务。

“具有战略视野,敢打硬仗、能打胜仗。”李彦宏曾如此形容沈抖。

如今,沈抖接过百度云(ACG)后,李彦宏也对其寄予厚望。在内部信中,李彦宏表示:“期待沈抖能带领ACG团队,实现规模和健康度的量变到质变,为百度第二曲线的发展建立新的功勋”。

可见,李彦宏对百度云的期待也是大规模拓展与销量。此前沈抖在百度移动生态事业群(MEG)就任期间,全面负责销售团队,拥有不少商业化与销售体系管理经验,这或许是其转岗带领ACG团队的重要原因。

大厂云业务发展至今,已经走过了数十年。如今各个大厂内部频繁的人事调整与组织架构变动背后,均指向了规模化盈利这个大目标。

02、赚钱方向各有不同,接下来赚“辛苦钱”

胡晓明没有给腾讯留一点面子,直接怒怼了起来。

“今天在所有人都希望推动企业的发展成就一个行业的时候,马化腾和他的团队用1分钱的投标对行业进行了破坏。”在2017年云栖大会上,原阿里云总裁胡晓明痛斥腾讯对云市场的破坏。

胡晓明如此愤怒源于,腾讯云为了拿下厦门政务外网专有云平台的订单,以0.01元的价格竞标,最终成功中标。但这种超低价格竞标的方式,显然破坏了正常的价格体系。

腾讯云是想通过低价挤入市场,但这种“赔本买卖”显然不好干。在2022年Q1财报中,腾讯云主动提到“重新定位了IaaS服务,从单纯追求收入增长到实现健康增长,并主动减少亏损合同”。

现在腾讯云主动放弃了赔本买卖,赚钱盈利成为首要目标。

2021年,腾讯来自金融科技及企业服务的收入为1721.95亿元。不过,自2019后腾讯不再单独披露腾讯云的收入,而这一年腾讯云公布的全年营收为超170亿元。由此推算,2021年金融科技及企业服务的千亿营收中,占大头的还是金融科技,腾讯云所属的企业服务收入比重较少。

从行业来看,腾讯云的的优势还是在游戏、音视频等领域。据腾讯云此前公开数据显示,其服务了国内70%以上的游戏公司,在游戏行业市占率第一;在音视频领域也覆盖了国内90%的客户,视频云解决方案市场份额位列行业第一。

值得注意的是,2021年腾讯云制定了在2022年实现盈亏平衡的目标,这也迫使腾讯云在各个行业不断出击。例如在政务领域发布数字政务全景解决方案;在能源行业发布了能源连接器和能源数字孪生两款PaaS产品;在智能汽车行业发布了腾讯智能汽车云……

不同于腾讯云四面出击的进攻姿态,阿里云更需要做个坚固的防守者,守住自身已有的地盘,进而拓展新行业扩大收入来源。

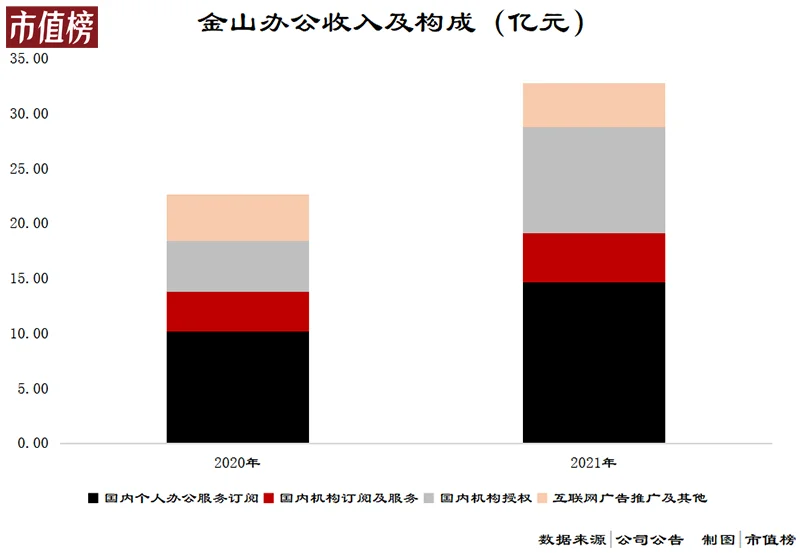

据阿里巴巴2022财年(自然年2021年4月-2022年3月)年报显示,截至2022年3月31日,阿里云营收为1001.8亿元,同比增长21%,经营利润(经调整EBITA)达到11.46亿元,这是阿里云首次实现全年盈利。

但阿里云实现盈利的背后,是增速在不断放缓的境况。2022财年(即2021年4月-2022年3月),阿里云的增速分别为30%、33%、20%、12%。

对此,阿里云在财报中解释道,“收入同比增长放缓主要由于来自互联网行业的单一头部客户,基于非产品相关的要求,就其中国以外的业务停止采用我们的海外云服务。”其他原因还包括受到疫情蔓延、经济活动放缓、互联网行业客户需求疲软等因素影响。

众所周知,影响阿里云收入的单一头部客户即为字节跳动。自TikTok受到美国政府高压,其将云服务从阿里云逐渐迁移到Oracle上,这也让阿里云失去了一位大客户。

阿里云也早已意识到收入结构需要多元化,为此一直在拓展其他行业的客户。这一点在财报中也有体现,在对外的云服务中,非互联网客户已经占到阿里云总收入的52%,并呈稳步上升趋势。

2021年上半年,阿里云还设立了18个行业部门,同时划分了16个区域,任命了16个分公司总经理,负责区域的本地化运营。政企业务和传统行业已经成为阿里云重点推进的领域。

相较于腾讯云指向盈利,阿里云增速减缓,百度云则想通过换帅实现市场份额增长。

从百度2021年财报来看,这一年百度智能云业务营收达到151亿元,同比增长64%,增速相对较高,但市场份额还有待提高。

据市场调研机构Canalys发布的2021年中国云计算市场报告,2021年中国的云基础设施市场规模已达274亿美元,百度智能云排名第四,市场占比9%。

Canalys认为,百度智能云将人工智能技术与云基础设施服务相结合,以智能服务为核心,有自身的差异化优势,同时将工业领域作为主要赛道,在工业互联网、智能制造、能源和电力设施方面取得了不错的成绩。

值得注意的是,混战多年的云市场上,京东云姗姗来迟,也想分一杯羹。

自2021年,京东数科整合京东云、京东数科、京东AI三个业务单元,并成立京东科技后,以京东云为代表的技术和产业服务业务在集团的地位得到提升。

京东云最先发展的重点也集中在供应链和产业金融两大积累多年的长板上。7月13日,京东云对外公开数智供应链全景图,主要分布在零售、能源、城市、金融、工业制造和大型企业等不同赛道。

供应链是京东的基石和优势,如今京东云也想将这一优势延伸到了云市场。

历数大厂们云业务的发展逻辑,最初客户基本都来自本身的强势业务,再拓展政企等传统陌生领域客户。只不过,习惯了快跑赚钱的大厂们,又该如何保持耐心做慢生意,赚“辛苦钱”?这或许是今后大厂云业务普遍面临的问题。

03、从质疑激辩到加速快跑,大厂云业务开启新一轮争夺战

如今当所有玩家都在积极拥抱云计算时,谁能想到十年前各家对云计算的评判褒贬不一。

“云计算这个东西,它是新瓶装旧酒,没有新东西。”李彦宏刚说完,马化腾随后也直言,“云计算是比较超前的概念,可能过几百年、一千年后,到‘阿凡达’时代,那确实有可能。但现在还是过于早了。”

在2010年中国第二届IT领袖峰会上,两位技术出身的互联网大厂掌舵人对云计算持有否定态度,只有文科背景的马云认为:“云计算最后是一种分享,数据的处理、存储并分享的机制。我们对云计算是充满信心和希望”。

这场关于云计算的激辩,最终也映照了各家日后在云计算的投入与后续的发展。

阿里最早开始步入云市场,2009年在马云的支持下,王坚创办阿里云。马化腾则在那场激辩后一年迅速改变了对云计算的看法,也陆续开始做起了云业务。百度则在2015年才正式对外开放云业务,在三家中下场最迟。

尽管百度云成立最晚,但彼时掌舵百度云的百度公司总裁张亚勤在2016年百度云智峰会上表示:“中国的云市场很像马拉松比赛,42公里的赛道上领先者才跑到2公里。”

百度云虽说下场晚,但也还是抢得了一些市场份额。京东云则属于起步早,却由于自身原因迟迟没能在云市场上获得属于自己的名字。

京东早在2011年就决定下场做云,刘强东还特地挖来了原亚马逊云储存S3项目总负责人何刚。

何刚对京东云的发展规划也极具前瞻性,在2014年他提出未来七年京东云业务的三步走战略:第一步内部私有云化;第二步实现降本增效后,将云资源能力对外开放,卖公有云;第三步整合行业,形成云生态。

在今天回顾何刚的战略规划,可以说这是一条可行的路径。但当时京东虽然想做云,却并不重视云业务,其定位还是服务京东商城,存在感并不高。

到了2018年,各家互联网大厂对云业务都做出了关键性改革。

腾讯启动了著名的“930变革”,整合各个事业群的ToB团队,正式成立云与智慧产业事业群(CSIG),推动腾讯云业务的发展。阿里也将云事业群升级为阿里云智能事业群,并让阿里CTO张建峰兼任总裁,开始与对手展开竞争。百度也在年底将百度智能云事业部(ACU)升级为智能云事业群组(ACG),进一步提升了云业务在集团的地位。

错过了十年前最好发展时机的京东云,如今在IDC发布的关于公有云报告中,均被列为“其他玩家”,这也让其只能另辟蹊径选择做数智供应链。

当老玩家们加速快跑想要补齐云业务版图时,新玩家们也想要来分一杯羹。

去年字节跳动旗下火山引擎入局云市场,上线了IaaS云基础产品,由此搭建起了IaaS+PaaS+SaaS完整体系。今年,火山引擎由开始推出行业解决方案,想要从老玩家手里抢夺市场。

快手也在今年迈开云计算业务第一步,推出了为音视频及AI服务的云服务业务“StreamLake”。

但面对当前较为稳定的云市场格局,新玩家突围的机会并不多。

今时不同于往日,如今各家的原有业务都到了一定的天花板,很难有较大的增长空间。2022财年,阿里营收增速从上一年的41%降至19%,新任中国数字商业板块分管总裁戴珊将经营重心从获取新用户(流量)调整为留住老用户(留量);腾讯也告别了暴利,净利润出现连续3个季度同比下滑。

此时,寻找第二曲线成为了大厂们的集体任务,万亿规模的云市场显然是一个优质目标。而且大厂们在云业务上投入了太多时间、资金和精力,如今也到了该收获的时候。

十年前各家还在激辩云计算有没有价值,十年后争夺的方向已经指向了市场、规模与盈利,一场新的争夺战也在持续进行中。