“研发费用的本质不是越多越好。”2018年的小米6X发布会上,雷军解答“主动控制硬件利润不超过5%,如何保证产品研发”时,认为绝对投入数字并不是研发能否成功的唯一标准。当年华为在研发上的投入已突破千亿,而小米仅57.7亿元,对于前者“研发费用率要持续高于10%”的说法,他并不认同。

时至今日,即使营收同比下滑,华为在研发投入上依然在持续增加。按照一般的逻辑,研发支出作为衡量一家企业科技含金量的重要标准,它的增长应该与专利呈正相关。然而根据公开数据,2020年,华为专利申请2.24万件,次年1.03万件,截至到今年6月份,华为的专利申请数量也仅为910件,此外,授权专利也连续5年下滑,从2017年的1.03万件降至去年的809件。

“苹果投2%在研发,微软投多少钱?IBM投多少钱?他们讥笑苹果没有创新。乔布斯说,那是因为你们效率太低了。”在雷军看来,研发费用开销并不一定和结果成正比,乔布斯带领苹果超越了微软,主要还是看效率。无独有偶,张一鸣也曾在一次采访中指出:早期微软一个团队的投入成本过高,但效率不高。

对于科技型公司来说,疲软甚至尚未形成销售收入,又需要在研发上巨额投入,现金流的捉襟见肘造成巨额亏损导致的破产屡见不鲜,根据上海证券交易所报告,2021年,以寒武纪、优客得为代表的科创板亏损公司,其中过半是新上市,累计亏了超过167亿元,实现营收仅251亿元,而投入研发费用就高达167亿元。

在《财富》世界500强的排名中,中国从2000年的9家发展到2019年的129家,但根据统计局数据显示,企业的投入已经超出国内研发总投入的76%,年增速度达到10%,即使疫情让全球大部分企业研发投入增速变缓,国内企业的研发仍旧维持18.1%的增速。20年来,大型企业数量肉眼可见地增多,但随着互联网赛道格局基本已定,这些领军企业在质量上依然落后于欧美。

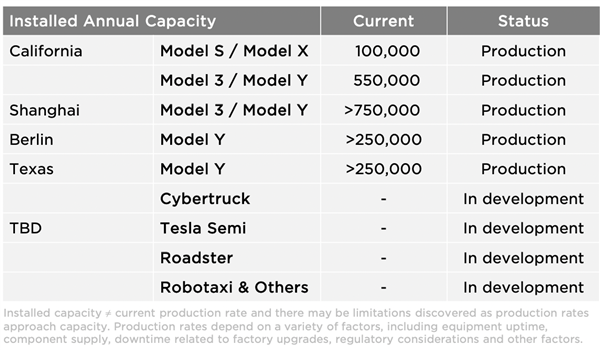

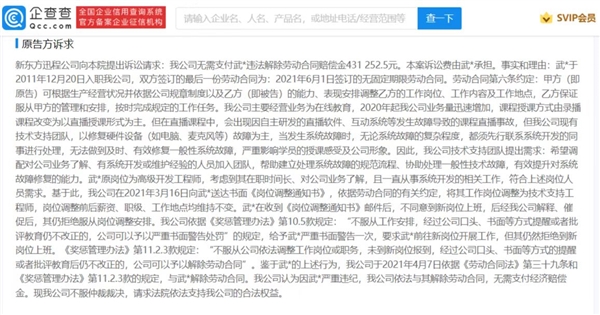

2021年与2016年研发投资前10公司对比图源欧盟委员会联合研究中心(JCR)

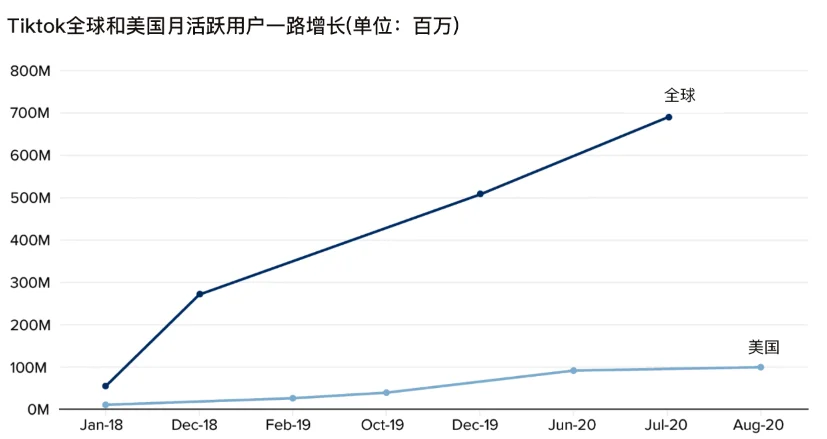

随着互联网进入到内卷的存量时代,在集体亏损的尴尬局面背后,大厂们开始纷纷转变策略。过去投资并购曾是BAT等大厂最重要的商业竞争方式之一,但如今他们投资节奏放缓,规模也明显缩减。

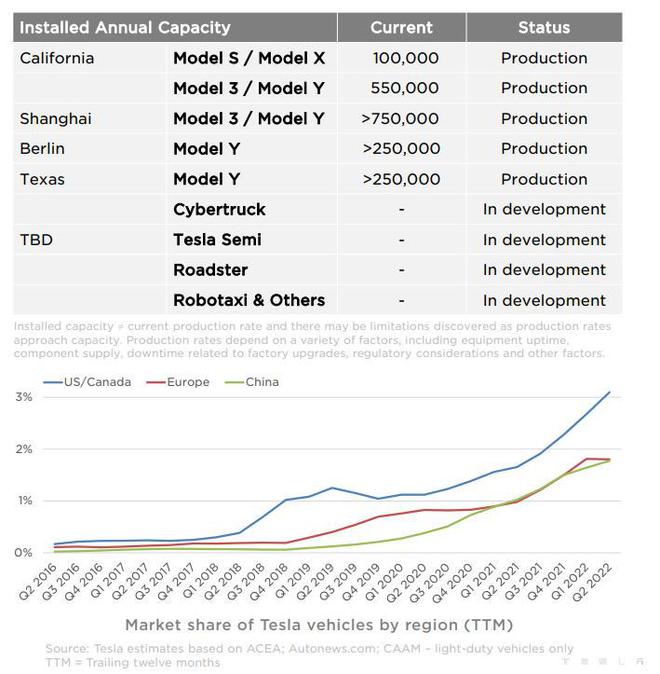

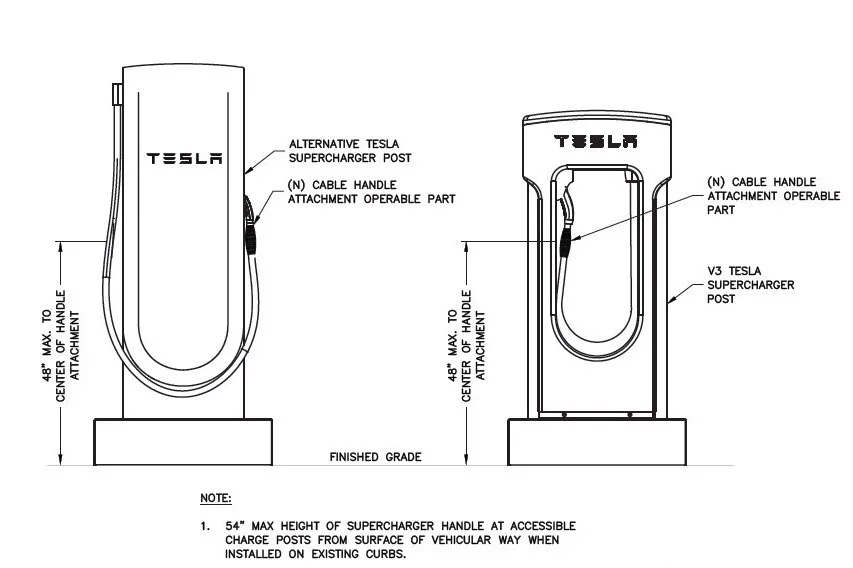

反观新一代通信技术、大数据、人工智能等硬核科技的热度与日俱增,特斯拉的股价从60美元左右一路涨到如今的800多美元,就像20年前线下店不会想到未来会被网购颠覆,当互联网大厂忙着裁员时,新能源企业、芯片公司正招兵买马,科技公司被认为是替代互联网的下一个新大陆。

当转型成了大厂们心照不宣的信条时,玩家们都开始宣称自己的研发投入递增,对于新创公司而言,由于并不具备高度冗余的技术资源,如果无法实现研发上的降本增效,面对巨头时围剿也难免被吞食。

时代在潮水中呼啸而过,2018年时马云说,每次大的技术革命都需要50年,前20年是技术革命,后30年是应用革命。如今的竞争与其说是比谁掌握绝对领先的优势技术,更像是在同质化里拼应用和服务的质量来抢占市场份额,恍然间,IOS、安卓淘汰塞班的故事已经过去了近十年。

夏虫不可语冰,现在不是一个产品稀缺的年代,甚至可以说是产品泛滥的年代,每一个风口都被填满,每一项技术也都面临着行业赛马。以至于人才超配成了大厂们的共同难题,维持现金流的仍然是主营业务,裁掉20%甚至30%的员工基本不造成什么影响。就像马云认为资金和任务不可能堆出创新和科研成果,如果不是以绝对的技术为导向,那如今大多数的研发投入,真伪如何算是个有趣的问题。

01

a taster?the best.

“当苹果考虑进军哪个产品领域时,我们都要问到这些问题:产品核心技术是什么?我们能够贡献什么?这款产品具有巨大的社会价值吗?如果不能拥有关键技术,我们就不会去做。”在回答苹果如何决定研发一项产品时,CEO库克这么说道。

采访者Mashable将以上描述为“石蕊实验法”,从2001年的iPod、2007年推出iPhone,到2009年的iPad,以及库克上任后发布的第一款新产品AppleWatch,苹果皆是如此。

2011年史蒂夫·乔布斯提交辞职申请,首席营运长蒂姆·库克接任CEO,一位做管理和运营出身的高管,既没有乔布斯的洞察力,也设计不出再次颠覆行业的产品,于是两个月后库克发布iPhone4s时,市场却抱着“苹果已死”的悲观态度,当天苹果收盘股价为666.8美元,市值3300亿美元。

作为天才产品经理,乔布斯带来的iMac、iPod和iPhone是之前根本不存在的颠覆式产品,一直为苹果带来稳定的现金收入,但根据IDC的数据,库克的AppleWatch推出的第二年销量就下降了55%。后者表示,自己擅长的是企业运营和供应链管理,“我要做的不是模仿他(乔布斯),那样会一败涂地,我必须规划好自己的路。”

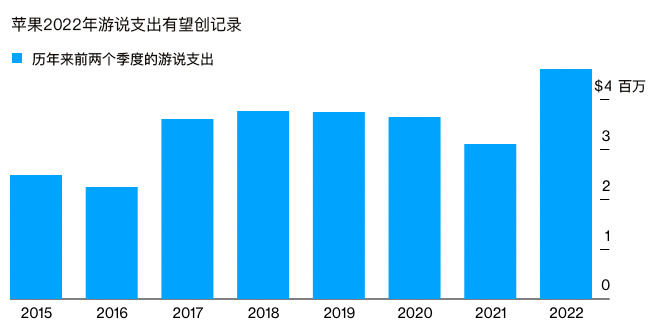

随后的10年里,苹果虽没有推出一款像样的产品,但这并不妨碍苹果成为华尔街和硅谷最赚钱的公司。自库克上任以来,苹果在研发上的投入一直增加,但新产品的步伐并没有明显加快,苹果的毛利率大约为38%,同梯队毛利率的公司研发投入比例在10%左右,谷歌母公司Alphabet、微软和亚马逊的研发支出在12个月营收中的占比平均达到14%,Facebook更是达到24%左右,而苹果是5%,这在当时的华尔街分析师看来还远远不够。

回想乔布斯早年被《财富》采访时说过:创新和在研发上投资了多少没有任何关系。当苹果推出Mac的时候,IBM在研发上的投资至少是苹果的100倍。这不是金钱多少的问题,而是你手中有哪些人,你怎样领导他们,以及你能从中获得什么。

库克一直认为,高科技公司支出的大头是零部件采购以及管理服务供应链和数百个公司的组建。亚洲的工厂在规模控制上更加灵活且供应链更强,于是他主导生产基地转移,富士康也成了苹果日后最大的代工合作伙伴。他没有对主要产品线iPhone进行大变动,而是调整原有机型的外观和功能细节,例如iPhone6、iPhonepro和iPhoneproMax等系列,照样有大批的果粉买单。

2019年苹果净利润约3853.2亿人民币,相当于华为过去10年净利润的合计。专注少数几个产品品类,硬件加操作系统和生态的优势,是苹果迅速崛起的秘诀,这很容易让人联想到乔布斯之前回归,精简产品线减少研发支出,将重心放到几款核心产品上,随后几年苹果的研发支出保持相对稳定,直到2008年都没有超过10亿美元。

苹果发布iPhone4时宣布自研处理器A4,打破了之前“芯片厂+终端设备厂商+系统厂商”的绑定,开创终端厂商自研芯片用于产品的研发方式。随着移动芯片架构逐渐触顶,芯片的计算能力提升有限,电池和散热难以解决,苹果软硬合一的研发优势就体现出来。

自芯片研发阶段初始,团队就与软硬件,甚至是影像团队紧密合作,给芯片团队明确的目标,之后协同工作,基本能解决终端与芯片不匹配问题,同时通过芯片+系统等多种方式,优化芯片的能耗比。不同于过去三星在芯片上的硬投入、谷歌在系统上的软投入,A系列芯片的研发,从一开始就不只是为了芯片本身,而是为最终的体验和使用场景,甚至某个具体功能而优化。

就像库克曾经说过:“有些人认为创新就是改变,我们从来不这么看。让事情变得更好,就是创新。”实际上,在智能手机和平板电脑领域里,iPhone和iPad并不是先行者,苹果也不是触摸屏的发明者,虽然不当某项技术第一个吃螃蟹的人,但苹果善于根据需求的捕捉和整合,在聚焦用户体验上做创新,这使它既提高了研发效率,也赚到了比同行更多的钱。

02

核心竞争力,不一定就是核心技术

2001年,联想CEO杨元庆向任正非请教如何提升研发水平,任正非说:“你要准备好每年投几十亿,几年都不冒泡的准备。”

在此之前,任正非在美调研发现,美国各大公司每年的研发经费都在销售额的10%左右。这些大公司“靠研发创造出机会,短时间内席卷机会窗口的利润,又投入创造更大的机会”,1999年华为经历一场创业与创新的大讨论后,提高核心竞争力被正式提为公司的工作重心。

时间回到现在,根据今年公布的最新数据,华为2021年营收首次下降28.6%,十年来首次负增长至6368亿元人民币,抛开众所周知的原因,与之相对的,是再创新高的1426.66亿元研发费用和22.4%的费用率。另一边,杨元庆也宣称未来五年联想的研发投入会超过1000亿人民币。

联想希望在多个行业拥有领先企业,联想电脑、神州数码、君联资本、融科置地、弘毅投资,以及农业、食品、租车、酒业、化工、医疗、养老等众多业务板块都是它布局的内容,联想追求的是多元化扩张,华为强调专业专注,集中配置资源朝着通信领域一个方向前进。

从贸工技到技工贸,在主营业务方面,联想收购IBM个人电脑事业部、摩托罗拉手机业务,拿下IBMx86服务器业务板块SystemX、富士通个人电脑业务主体FCCL,过去的打法是以投资并购快速扩张,但在云服务、解决方案等技术含量高的领域并没有有效成绩。

为了摆脱“组装厂”的刻板印象,联想进行了组织架构调整,新设方案服务业务集团和基础设施方案业务集团,选定云服务、边缘计算、AR/VR作为新一轮突破口。但在产业互联网时代,联想ToC和硬件基因,与在企业级市场、软件领域建立起先发优势的对手相比,并不具备核心的竞争优势。

无论从传统的PC业务还是新业务来看,前者国内有华为、浪潮等大厂前赴后继,国外戴尔、惠普也虎视眈眈;后者云、边缘计算、AR/VR的头部玩家经过十几年的资源投入,在资本规模、产品打磨方面均已筑起极高壁垒。根据联想2021年三季度财报,主营业务营收达1126亿元,新业务难挑大梁。

小米也正面临同样的难题。智能手机作为最核心的业务,但随着整个互联网行业的红利开始消退,手机行业增速放缓,智能汽车被认为是连接用户的下一个重要接口,投入大、周期长、没经验,造车成了雷军的最后一次创业,尽管入局为时已晚。

与此同时,过去我们将主打性价比,“硬件+零售+互联网”结合的商业模式看作小米的核心竞争力,但自从小米整体业务增速缓慢,软件生态无法变现,也低估了手机总装集成的技术难度和产业链话语权,所谓的“降维打击”无从谈起,当其他智能手机厂商维持着一般水平的毛利率,小米毛利低的缺点暴露了出来。

行业也在发生转变,不同于过去拼参数、堆功能和配置的硬件打法,如今的手机玩家更注重软硬件协同、算法与生态,后者本质在于重视消费者服务和体验,这恰恰是苹果的玩法。

小米宣传要在产品与体验上对标苹果,向苹果学习,就不得不打破过去的规则,从5年投入500亿元研发,到提升至1000亿元,小米决心洗刷“联想化”标签,其中难度可想而知。在小米12发布会,雷军表示技术为本是小米的铁律,2018-2021年,小米研发投入从58亿元增长到132亿元,研发人员从7371人增长超过1.6万,两者都实现翻倍。

从2020年小米10系列到去年底发布的小米12,虽然高端战略被摆上了核心位置,但小米的高端并没有留下更深的印象,从Counterpoint数据来看,小米12系列首月销量仅46万台,较上个系列同比下降了60%。

前有note顶配版和MIX系列作为前车之鉴,后又遭遇上市破发,雷军将答案归结在高端失利上。虽然小米一直标榜黑科技,但除了性价比之外,实际上并没有什么绝对领先的核心技术,基于Android系统的第三方手机操作系统MIUI也还处于事故频发的早期阶段,相较于华为的麒麟芯片,小米自研的澎湃系列芯片市场反馈不佳,技术难度上也无绝对优势,后续退而求其次采取战略投资的方式入局,但效果最终如何尚不可知。

得益于手机市场份额优势,高端策略的初步看好,以及宣布造车后资本反馈的热情,去年底小米股价持续走高,今年1月创下股价历史新高35.9港元,但自2月以来,小米股价一路下跌,截至目前在12港元左右。回想罗永浩曾在一次会议上直言:“除了华为真的有技术外,其他都是方案整合商,各位不要装了。”而这早已成了时下流行的弊病。

03

选择、聚焦、投入

记得之前看过一则消息,2014年张志东离职,这位身家千亿开着10万大众宝来上班的IT男,亲手搭建QQ的架构设计并被沿用至今,但留下的腾讯CTO职位一直悬停。

BAT三家中,作为早期赛马机制下的受益人,腾讯擅长的是产品,但时间长了,互联网下风口越来越少,同类型产品早已泛滥堆叠,这种机制下再重复造轮子,资源浪费的问题显现,之前鹅厂员工喷自家“技术缺乏长期规划布局,当下技术配不上腾讯”、“忽视基础领域研究,没有长远目光”,员工们吐槽没有CTO的时候,实则是对新技术建设的渴望。

新经济成为大趋势的时候,张一鸣认为移动互联网渗透率和各行各业联网率的提高,都使科技杠杆的重要性越发凸显。面对数字化社会,张志东认为腾讯作为一家连接器定位的互联网企业,需要通过技术和产品解决更多问题,而大数据、AI、云的快速发展催生了社会各行各业的升级,也在倒逼内部组织结构的变革。

近年互联网大厂的研发举措,美团将“Food+Platform”战略升级为“零售+科技”,研发投入166.8亿,同比增长53%,以往侧重投资消费领域的龙珠,将触角伸向机器人、半导体和自动驾驶;All In AI的百度发布“云智一体”新战略,核心研发达到了221亿;相较于百度和阿里,腾讯拥抱产业互联网的速度是比较迟的,但去年研发支出仍高达518亿;过去五年京东在AI领域投入了将近800亿。

纵观国外互联网企业,除了在IT领域,对科技底层的把控也十分深入,谷歌的操作系统,亚马逊的AWS,微软的SaaS,甲骨文的数据库等都具备垄断级水准的产业影响力;反观国内,随着当下自研芯片、大数据、云计算、人工智能等技术都成了玩家共识,这又回到了各家在相同赛道里赛马的情形,就像过去在社区团购、生鲜电商里内卷,国内大部分的大厂小厂,很难再造一个具备绝对差异和优势的Office365出来。

当市场容量接近饱和,企业既想走向多元,又要在某一领域掌握绝对的话语权,不少玩家为了实现目标,于是先掏出大笔资金研发再说,却通常适得其反,结果直观体现在ROI上。有一个反直觉的商业逻辑常被忽略,即逐渐失焦的战略将是利润增长的最大障碍,增长和衰亡之间不一定是替代关系,而可能是递进关系,基业长青的伟大公司战略上往往聚焦,研发和产品上往往没那么多花样,而是基于自身特点在服务质量和体验上深化外拓。

联想到微软打造Azure,当伯格开始他对FPGA进行个人研究时,人们对AI还没有什么认知,更不用说把它打造成一项服务,但对微软来说这将是一项战略要务。但事实上,通过企业主动选择,并能占据技术先发优势的机会如今并不多见了。

伯格说:“关于微软文化的一件事是,为了提高效率,研究和产品之间的界限已经模糊了很多。产品小组中成员很多以前是研究人员,研究不仅有做研究的人,也有打造产品的工程师。”这样的研发过程,更像是一个专注又连续的统一体。