公司 2020年收入/业绩分别-7%/+2%。 全年公司营收/归母净利润同比 分别-6.5%/+2.2%至 50.8/10.13亿元, 业务结构变化拉动毛利率+5PCTs 至 41.0%, 电商业务扩张导致销售费用率+2.3PCTs 至 13.1%,管理费用率 持平在 2%左右,净利率+1.7PCTs 至 19.9%。 单 Q4营收/归母净利润同比 +6.5%/+14.0%至 17.4/3.0亿元,增速较 Q3放缓,主要系同比拓店较少及 春节延后影响渠道订货所致。 疫情催生收入结构改变,电商渠道占比提升。

分渠道: 疫情影响终端销售导 致店效下降叠加拓店节奏受阻,线下自营/加盟收入同比均有下滑, 自营门 店数量同比净减少 29至 249家, 收入下滑 34.3%至 7.2亿元,占比下降 6PCTs 至 14%, 加盟端门店数量净增加 207至 3940家, 同比拓店放缓, 收 入下滑 11.6%至 32.0亿元, 占比小幅下降至 63%,表现优于自营渠道; 电 商业务在等多种营销方式的带动下, 营收翻番达 9.7亿元,占比提升 10PCTs 至 19%,毛利率为 36%,略低于自营和加盟渠道。 分品类: 金价提升和电 商渠道销售助力素金首饰收入逆势增长 5.7%至 16.75亿元,占比 33%,毛 利率提升 2.4PCTs 至 22.7%; 镶嵌首饰收入同比减少 26.4%至 22.09亿元, 占比下滑 8PCTs 至 43%,毛利率持平为 27%。 现金流充裕, 运营质量稳步改善。

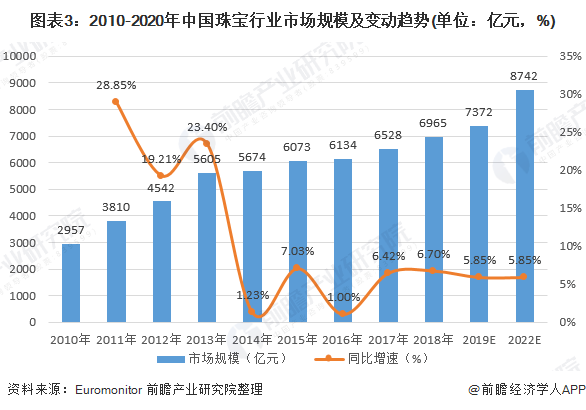

公司 2020年资产负债率为 19%,为行业 较低水平。经营活动现金流净额为 13.61亿元, 同比增长 70.7%, 为公司进 一步业务扩张奠定基础。 应收账款周转天数/存货周转天数同比延长 2.2/31.4天至 7.4/299.5天, 较上半年大幅降低, 总体来看,公司运营质量 在疫情后已逐步改善。 产品+渠道结构优化, 长期增长空间明显。 2021年 1-2月黄金珠宝类零售 额同比增长 98.7%,比 2019年同期增长 7.9%, 我们判断终端消费已基本 恢复, 全年随着产品结构的优化和电商渠道的进一步挖掘,收入/净利润预 计同比均增长 15-25%。 公司将针对差异化的市场需求和渠道布局,加快多 品牌建设, 渠道终端自营门店以提质增效为主,加盟门店在三四线地区加密 的同时,逐步向一二线城市拓展, 公司整体推进数字化管理,齐头并进下长 期增长空间明显。

投资建议。 公司定位中高端镶嵌珠宝品牌,拥有行业领先的渠道数量和下沉 力度,伴随电商渠道的大力拓展以及营销资源的持续投入。 我们预计公司 2021-2023年归母净利润分别 12.30/14.96/17.14亿元,对应 2021年 PE 20倍。 维持“增持”评级。